Producir XXI, junio 2021

Ejemplo de aplicación de una cobertura “tipo índice”

Seguro para riesgos de excesos y déficits de lluvia en producción lechera

En notas anteriores hemos realizado una caracterización de un nuevo tipo de seguro agropecuario basado en la utilización de índices climáticos, que se presenta como una alternativa a los tradicionales seguros de tipo “patrimonial” que existen en la Argentina, particularmente para las producciones ganaderas.

En este breve artículo describimos un ejemplo de aplicación para riesgos de excesos y déficits de lluvias en producción lechera. Los datos básicos para el desarrollo del modelo de seguro, así como la información climática que sirve para el desarrollo del ejemplo, toman como referencia la región central de la provincia de Santa Fe.

Índice de Precipitación Estandarizado, IPE

Recordemos que en este tipo de coberturas lo que se asegura no es el riesgo en términos patrimoniales sino un índice de tipo climático (lluvias), que por análisis de tipo estadístico se ha determinado que tiene una alta correlación con el riesgo a nivel de establecimiento. El índice se denomina IPE, Índice de Precipitación Estandarizado, y es calculado de manera periódica por el Servicio Meteorológico Nacional (SMN).

Cuando el IPE de un determinado mes (o para diferentes escalas temporales de acumulación de lluvias, por ejemplo 2 meses, 6 meses, etc.) cae entre 0,5 y -0,5, se supone que las lluvias de ese período se situaron dentro del valor normal de la serie histórica. Cuando el IPE es superior a 1,5, ello es indicativo de un exceso extremo de precipitaciones (que suelen ocasionar problemas de anegamientos), y cuando el IPE es inferior a -1,5 se asocia a fenómenos de sequía extrema.

En el producto que se analiza, hay un primer pago por “ocurrencia”, cuando el IPE llega a un valor 1,5 (para excesos) o bien llega a -1,5 (para sequías), y a partir de allí hay un pago por “intensidad”, que va creciendo y toma un valor máximo para un IPE = 4,0 (para excesos) o – 4,0 (para sequías). Hay que aclarar que estos parámetros, así como la modalidad de pago, no son fijos, sino que han sido establecidos por esta cobertura en particular, que además ya tiene un desarrollo comercial.

Un ejemplo concreto, con momentos de sequía y otros de exceso de lluvia

Se realizó una evaluación “histórica” de esta cobertura para el período 2000-2020, es decir, 252 meses, y se observó que el seguro disparó pagos por excesos de lluvias en 24 oportunidades y disparó pagos por déficits de lluvias en 16 oportunidades. En otras palabras, el productor hubiese cobrado una indemnización (variable) en 40 meses sobre 252.

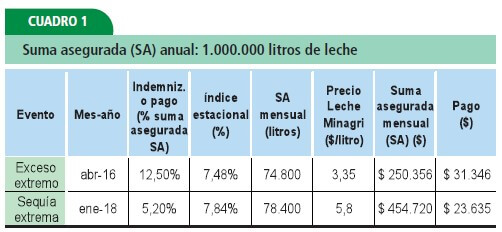

Para cuantificar de manera más concreta el impacto del seguro en la economía del productor, en el cuadro 1 se muestra el caso de dos meses, abril de 2016, con un evento de exceso extremo de precipitación y enero de 2018, con un evento de sequía extrema.

El evento extremo de exceso de lluvias hubiera dado derecho a una indemnización o pago del 12,5% de la suma asegurada (SA) mensual. Para un tambo que haya asegurado 1.000.000 litros de leche anuales, y considerando un índice estacional del 8,1% en abril, la SA mensual asciende a 80.700 litros (ó $319.653 para el precio de la leche vigente en abril de 2016). Esta SA mensual multiplicada por el % de indemnización (12,5%) da como resultado el pago que hubiera recibido el productor tambero; en ese caso $31.346 a moneda corriente de abril de 2016.

El caso de la sequía de enero de 2018, que muestra una indemnización del 5,2% de la SA mensual. Nuevamente, se multiplica la SA anual (1.000.000 lt) por el índice estacional (7,84%) para determinar la SA mensual en litros y luego en $ considerando el precio de la leche de ese momento. Finalmente, la SA mensual se multiplica por el % de indemnización que corresponde por la ocurrencia del evento adverso de lluvias, para determinar la compensación al productor tambero ($454.720 x 5,2% = $23.635 a moneda corriente de enero de 2018). Según el calendario de pagos, en el año 2018 el productor hubiese recibido un total de 6 pagos por déficit extremos de lluvias (enero a junio, inclusive).

La compensación del seguro expresada en compra de grano de maíz para ración

En el cuadro 2 se muestra qué significa en términos de capacidad de compra de insumo maíz. Partiendo de lo que el productor hubiese cobrado en cada mes, se lo divide por el precio del maíz en ese mes, dando como resultado la cantidad de maíz equivalente; en estos ejemplos 12.578 y 8.211 kg, respectivamente. Considerando el nivel de producción (1.000.000 lt/año), a razón de 21 lt/vaca por día, ello implica un rodeo de 130 vacas en ordeño, por lo que el productor podría haber adquirido 3,2 y 2,0 kg/VO/día de grano de maíz, respectivamente, con lo cobrado con el seguro.

El costo del seguro

En términos comerciales, el costo del seguro está compuesto por lo que se llama “prima pura” (el riesgo), que son variables según la zona geográfica, más los costos de administración, que serían variables según la compañía. Esto nos da un costo total en un rango de entre el 1,2% y el 2,0% de la suma asegurada para este tipo de pólizas que protege contra ambos eventos extremos de lluvias (excesos y déficit). Para poner en contexto este costo, por ejemplo, un tambo modal de la región pampeana asigna alrededor del 1% de la facturación mensual al asesoramiento veterinario y el 2,2% a gastos de suministro de alimentos